Aprende las claves para ahorrar (sin esfuerzo) en cada etapa de tu vida

La cantidad que debes separar todos los meses depende sobre todo de tu edad y de tus ingresos, así como de tu situación personal y tus objetivos. Así debe ser tu ahorro según en la década de la vida en la que estés

Comencemos con la pregunta del millón: ¿cuándo se debe empezar a ahorrar? La respuesta es sencilla: cuánto antes “guardes” una parte de tus ingresos, más rápido crecerá tu dinero. No hay mejor momento para adquirir el hábito de ahorro que cuando se es joven. La razón es que una vez tengas la rutina asimilada, nunca dejarás de ahorrar. Quien más y quien menos tiene clara la importancia del ahorro. Sin embargo, de ahí a ahorrar todos los meses hay un trecho. Más de la mitad de los españoles no supera los 50 euros de ahorro al mes y no porque no quiera, sino porque no sabe cómo hacerlo. Eso sí, la cantidad que debes separar todos los meses depende sobre todo de tu edad y de tus ingresos, así como de tu situación personal y tus objetivos. Tal y como recomienda Fundación MAPFRE, hay un porcentaje mínimo que todo el mundo debería ahorrar en cada etapa de la vida siguiendo un buen método de ahorro y en función del salario mensual.

25

A los 25 años

A tener en cuenta

Gastos hormiga

La suscripción a una TV o música de pago, la tarifa de teléfono e internet, la tarifa de la luz o la calefacción son algunos de los gastos hormiga que se pueden estudiar para encontrar una mejor oferta que nos permita ahorrar.

TV o música

Revisa si tienes alguna suscripción que casi no utilizas.

Luz

Controlar el gasto de la luz y estudiar un cambio de compañía o una mejora de tarifa.

Alquiler compartido

El alquiler compartido es una buena opción para emanciparse. De esta manera se pueden compartir gastos.

Trabajo temporal

Existe gran dificultad para encontrar un trabajo estable en esta franja de edad, siendo los trabajos temporales los más comunes en los jóvenes de 25 años.

Flujo económico

a los 25 años

(Trabajo temporal)

Alquiler, luz, agua y otros gastos vivienda

36%

Ocio y compras

22%

Transporte, enseñanza y otros

22%

Alimentación

13%

Sanidad y comunicaciones

7%

A lo largo de esta gráfica, se representa una línea de ahorros estimados sobre unos ingresos y gastos aproximados a las situaciones familiares más comunes que se suelen dar en cada franja de edad

17%

de los ingresos totales

Ahorro objetivo

35

A los 35 años

A tener en cuenta

Preahorro

Consiste en reservar una parte de tu dinero a principio de mes, antes de empezar a gastar. Así conviertes el ahorro en una prioridad y te aseguras de que guardas dinero todos los meses.

Línea de ahorro acumulada

Boda

Muchas personas optan por pedir un préstamo para cubrir el coste de la boda. Siendo el coste medio de un enlace matrimonial de 16.000€, puede convertirse en una losa a medio plazo.

Primer hijo

Un acontecimiento que puede cambiar las finanzas familiares. Intenta aprovechar elementos de segunda mano y realiza un consumo consciente.

Compra de casa propia

El fallo financiero más común es adquirir una vivienda con una hipoteca a largo plazo y gastando todos los ahorros en la operación.

Flujo económico

a los 35 años

Trabajo estable con dos sueldos en la unidad familiar

Hipoteca, luz, agua y otros gastos vivienda

36%

Ocio y compras

19%

Transporte, enseñanza y otros

21%

Alimentación

16%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

45

A los 45 años

A tener en cuenta

Preveer tus gastos reales

Igual que puedes empezar a ahorrar una parte para la universidad de tus hijos, también puedes planificar otros gastos que tarde o temprano van a llegar, como reformas en casa, cambio de coche, nuevos electrodomésticos...

Línea de ahorro acumulada

Analiza las inversiones

No tomes decisiones precipitadas; analiza bien los riesgos a la hora de invertir parte de tus ahorros. Una segunda vivienda cuando todavía no has terminado de pagar la primera o una inversión arriesgada pueden hacer que tus ahorros se desplomen.

Plan para tus deudas

Terminar con parte de tus deudas reducirá tu nivel de estrés financiero y aumentará tu capacidad de ahorro.

Gasta en lo realmente importante

Respecto a los gastos cotidianos, intenta gastar en lo que realmente importa y elimina los gastos que no te aporten nada.

Flujo económico

a los 45 años

Trabajo estable con dos sueldos en la unidad familiar

Hipoteca, luz, agua y otros gastos vivienda

37%

Ocio y compras

16%

Transporte, enseñanza y otros

21%

Alimentación

18%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

55

A los 55 años

A tener en cuenta

Plan de pensiones

Si no cuentas ya con él, llegados a este punto, es el momento para empezar.

Línea de ahorro acumulada

Gasto consciente

Es normal pensar en todo lo que te hubiera gustado hacer y no pudiste, pero ahora es cuando deberías enfocar tu dinero hacia lo que realmente importa.

Mismas inversiones

No mantengas las mismas inversiones que a los 30 años. Busca la más adecuada para tí.

Conocimiento financiero

Seguro que te hubiera gustado saber lo que sabes hoy a los 20 años. Transmite tus conocimientos financieros a tus hijos para que mejoren su percepción del dinero.

Flujo económico

a los 55 años

Trabajo estable con dos sueldos en la unidad familiar

Hipoteca, luz, agua y otros gastos vivienda

37%

Ocio y compras

16%

Transporte, enseñanza y otros

21%

Alimentación

18%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

65

A los 65 años

A tener en cuenta

Jubilación activa

Es aconsejable llevar una vida activa, continuar realizando alguna labor que nos mantenga ocupados. Transmitir conocimientos u otra actividad que siempre hemos querido hacer son una buena opción.

Línea de ahorro acumulada

Jubilación

Si has llevado una economía financiera sana podrás disfrutar del tiempo libre y de calidad para tus aficiones o estar con la familia gracias al ahorro acumulado.

Jubilación activa

Aprovecha tu experiencia adquirida con los años para transmitirlo a otros y conseguir un complemento a la pensión pública.

Con esta simulación de ahorro por porcentaje de ingresos, llegados a este punto, deberías poder disponer de una gran cantidad de ahorro (6-7 veces tu sueldo anual) para afrontar esta estapa de jubilación con las mejores posibilidades económicas.

Ingresos

65 años

Jubilación con menos ingresos, pero con un buen importe extra

Hipoteca, luz, agua y otros gastos vivienda

49%

Ocio y compras

11%

Transporte, enseñanza y otros

14%

Alimentación

18%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

25

A los 25 años

A tener en cuenta

Gastos hormiga

La suscripción a una TV o música de pago, la tarifa de teléfono e internet, la tarifa de la luz o la calefacción son algunos de los gastos hormiga que se pueden estudiar para encontrar una mejor oferta que nos permita ahorrar.

Flujo económico

a los 25 años

(Trabajo temporal)

Alquiler, luz, agua y otros gastos vivienda

36%

Ocio y compras

22%

Transporte, enseñanza y otros

22%

Alimentación

13%

Sanidad y comunicaciones

7%

15%

de los ingresos totales

Ahorro objetivo

35

A los 35 años

A tener en cuenta

Preahorro

Consiste en reservar una parte de tu dinero a principio de mes, antes de empezar a gastar. Así conviertes el ahorro en una prioridad y te aseguras de que guardas dinero todos los meses.

Flujo económico

a los 35 años

Trabajo estable con dos sueldos en la unidad familiar

Hipoteca, luz, agua y otros gastos vivienda

36%

Ocio y compras

19%

Transporte, enseñanza y otros

21%

Alimentación

16%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

45

A los 45 años

A tener en cuenta

Preveer tus gastos reales

Igual que puedes empezar a ahorrar una parte para la universidad de tus hijos, también puedes planificar otros gastos que tarde o temprano van a llegar, como reformas en casa, cambio de coche, nuevos electrodomésticos...

Flujo económico

a los 45 años

Trabajo estable con dos sueldos en la unidad familiar

Hipoteca, luz, agua y otros gastos vivienda

37%

Ocio y compras

16%

Transporte, enseñanza y otros

21%

Alimentación

18%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

55

A los 55 años

A tener en cuenta

Plan de pensiones

Si no cuentas ya con él, llegados a este punto, es el momento para empezar.

Flujo económico

a los 55 años

Trabajo estable con dos sueldos en la unidad familiar

Hipoteca, luz, agua y otros gastos vivienda

37%

Ocio y compras

16%

Transporte, enseñanza y otros

21%

Alimentación

18%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

65

A los 65 años

A tener en cuenta

Jubilación activa

Es aconsejable llevar una vida activa, continuar realizando alguna labor que nos mantenga ocupados. Transmitir conocimientos u otra actividad que siempre hemos querido hacer son una buena opción.

Ingresos

65 años

Jubilación con menos ingresos, pero con un buen importe extra

Hipoteca, luz, agua y otros gastos vivienda

49%

Ocio y compras

11%

Transporte, enseñanza y otros

14%

Alimentación

18%

Sanidad y comunicaciones

8%

15%

de los ingresos totales

Ahorro objetivo

Evidentemente, nuestros gastos y capacidad de ahorro no tienen nada que ver cuando tenemos 20 años que cuando cumplimos los 50. Si te fijas en la primera secuencia de la infografía de abajo, nuestra protagonista, Adriana, está buscando frente al ordenador un nuevo trabajo para compatibilizar sus estudios y poder hacer frente al alquiler de la casa que comparte con sus compañeras de universidad. Tiene tan solo 25 años, pero ya es consciente de que tendrá que ser mucho más selectiva con sus gastos hormiga, esas pequeñas sumas de dinero que todos, en mayor o menor medida, gastamos en compras totalmente prescindibles. En su situación, lo más aconsejable es que haga un esfuerzo y disminuya las veces que toma café después de comer en su cafetería favorita (eliminar un café al día hará que ahorre casi 700 euros al año, por ejemplo) o que opte por una botella reutilizable y deje de comprar una botella de agua cada vez que va al gimnasio. Son gestos que suponen gastos inapreciables, casi ridículos, pero su efecto para su economía es nefasto, ya que merman su capacidad de ahorro. Y es que si con 20 años empiezas a ahorrar e invertir 50 euros al mes con una rentabilidad anual del 5%, al cabo de dos décadas tendrías 20.687 euros, de los que más de 8.000 serían sólo intereses. Esta es la magia de la inversión y del interés compuesto, que solo necesita tiempo para funcionar. Y eso es precisamente lo que tiene Adriana en este momento.

El ahorro más eficiente es siempre el que menos esfuerzo implica. Cuanto antes empieces a ahorrar, más rápido crecerá tu dinero

Diez años después, la situación personal y económica de Adriana ha cambiado completamente. Ha encontrado un trabajo estable, pero en esta década también ha afrontado gastos importantes como el de su boda, la contratación de un crédito hipotecario y la llegada de su primer hijo. En esta etapa de la vida los expertos de la Fundación MAPFRE recomiendan evitar hipotecas a muy largo plazo por las que se pagan muchos intereses, no llegar en la letra al máximo de la capacidad de pago para tener margen de ahorro y, sobre todo, no invertir todos los ahorros en la casa. Además, en la década de los treinta, aunque no queremos agobiar a Adriana, ya debería empezar a pensar en su jubilación.

Cuanto antes ponga en marcha un buen plan financiero, mejor. Uno de los más sencillos es practicar el preahorro. ¿Qué es? Si ahorrar es guardar una cantidad de dinero a final de mes después de gastar todo lo que necesitas (o crees que necesitas), como hace la mayoría, el preahorro consiste en reservar una parte de tu dinero a principio de mes, antes de empezar a gastar. Así conviertes el ahorro en una prioridad y te aseguras de que guardas dinero todos los meses.

En la década de los cuarenta, Adriana decide tener su segundo hijo. Su objetivo es terminar con las deudas para reducir su nivel de estrés financiero de golpe y aumentar su capacidad de ahorro justo cuando más lo necesita. El tiempo es su mayor aliado y desaprovecharlo es uno de los errores más comunes al planificar su jubilación. Ese falso dogma de que eres muy joven para ahorrar, de que todavía hay tiempo para planificar la jubilación no tenía sentido a los 30 y lo tiene todavía menos a los 40 años. Llegado a este punto dispone aproximadamente de 25 años para planificar su jubilación, que puede parecer mucho, pero que no lo es tanto para sacar partido real al interés compuesto. Para poner en marcha su plan sólo necesita hacer un listado de sus deudas y eliminar las de menor cuantía si cree que puede acabar con ellas en tres meses. Adriana sabe que en esta etapa de su vida evitar el sobreendeudamiento es clave para el futuro. Por eso está haciendo el esfuerzo de quitarse esos gastos cotidianos que no le aportan nada, o lo que se conoce como practisaving.

15-17%

Es el porcentaje de tus ingresos que deberías ahorrar en las distintas etapas de tu vida

Según las estimaciones de Fundación MAPFRE, para poder tener un colchón para imprevistos, pero también anticiparte a gastos como la hipoteca, los estudios de los niños, ese viaje soñado o la jubilación deberías ahorrar un 17% de tu sueldo entre los 25 y 35 años y un 15% entre los 36 y los 65 años.

La previsión y la cobertura frente a imprevistos son herramientas claves para garantizar nuestra vivienda, la salud o nuestra futura pensión

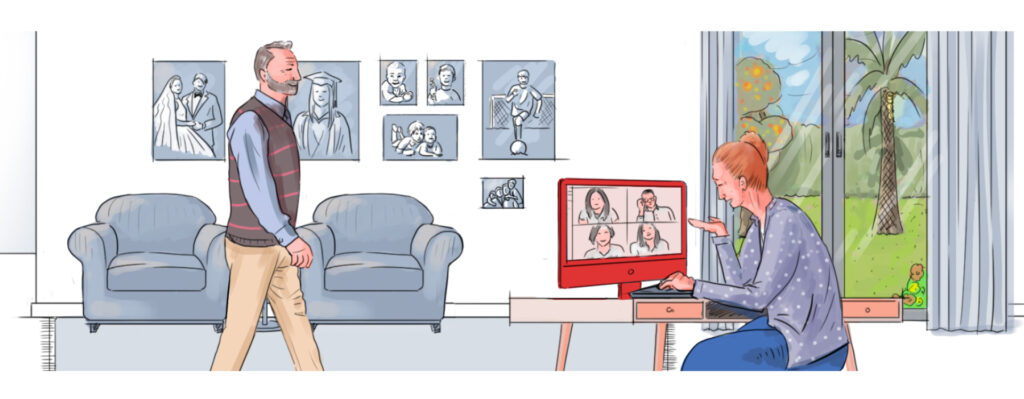

Es increíble lo rápido que pasa el tiempo. Los hijos de Adriana ya han llegado a la adolescencia y preparan su entrada en la universidad. Al cruzar la línea de los 50, tendrá por delante 17 años hasta alcanzar la edad de retirarse del mercado laboral. Es el momento de pensar seriamente en un plan para la jubilación. Justo en la infografía superior la vemos haciendo cuentas con su marido para evitar un error recurrente que se comete a esta edad: mantener las mismas inversiones que se tiene con 20 o 30 años. Están revisando sus productos de inversión, que contrataron hace décadas, para comprobar si ahora son los más adecuados. Los expertos recomiendan ir reduciendo el riesgo de la cartera conforme se acerca la jubilación. Existen diversos productos financieros que ayudan a ahorrar de cara a la jubilación. Antes de contratar uno de ellos, calcula cuántos años te quedan para dejar de trabajar, qué porcentaje de tu nómina cobrarás a partir de entonces y cuánto aspiras a ganar en esos años de retiro.

Relajada y sonriente es la Adriana que está ya jubilada. Le cuenta a través de una videollamada a sus hijos y nietos que por fin va a realizar su sueño: ¡viajar a París!. Siempre ha pensado que la jubilación es una etapa para disfrutar del tiempo libre, sus aficiones y viajar, pero también quiere seguir manteniéndose activa bien sea estudiando, colaborando en asociaciones con las que siempre ha estado comprometida o, por qué no, emprendiendo ese negocio que siempre tuvo en mente. También ha sido muy consciente de que las pensiones públicas tienen un futuro incierto y que por sí solas no iban a ser suficientes para mantener el nivel de vida previo a su jubilación. Por eso, ha sabido esperar el momento oportuno para poder aprovechar al 100% su viaje y está tranquila porque es un gasto planificado que no conlleva trabas financieras en el futuro inmediato.

Adriana no ha cometido uno de los fallos más repetidos al planificar la jubilación: pensar a corto plazo con el ahorro para la jubilación (largo plazo). El resultado son inversiones demasiado conservadoras cuando a largo plazo el foco de la inversión debería ser obtener rentabilidad, por lo menos durante los primeros años. Gracias a introducir el ahorro en su día a día, ahora cuenta con un complemento para su pensión pública que además le sirve como colchón de seguridad. Muchos de los productos para la jubilación permiten realizar aportaciones periódicas de forma que no tengas que preocuparte de ahorrar o invertir cada mes o cada año. Dependiendo de tus circunstancias, un plan de pensiones, un PPA o un PIAS pueden adaptarse a lo que buscas.

Redacción: Teresa Pacheco | Ilustración: Pedro Jiménez

Redacción: Teresa Pacheco | Ilustración: Pedro Jiménez